La BCR publicó el informe de Federico Di Yenno y Desiré Sigaudo dio a conocer que se “espera que con una producción de 3,3 Mt de girasol se industrialicen 3 Mt, es decir más del 90 % de la producción en 2020. Se esperan menores exportaciones del sector con un repunte del consumo interno”.

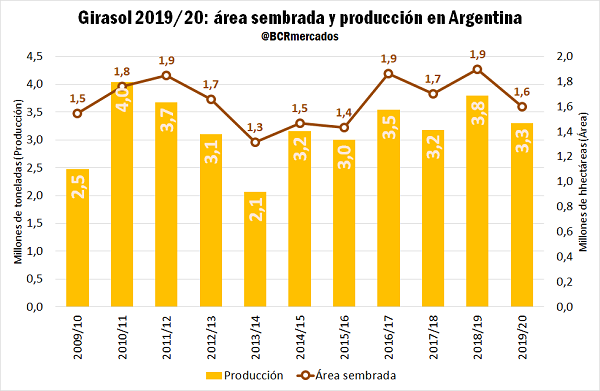

En la campaña 2019/20 se implantaron 1,6 Mha con girasol en Argentina, según datos del Ministerio de Agricultura Ganadería y Pesca (MAGyP). El área sembrada se repartió en el territorio de nueve provincias argentinas, destacando entre ellas la participación de Buenos Aires (54% del área sembrada en Argentina), Chaco (16%), Santa Fe (13%) y La Pampa (9%). Estas cuatro provincias, implantaron entonces más del 90% de la superficie implantada en el país. La apuesta productiva durante el ciclo 2019/20 se vio debilitada por varios factores que redujeron los márgenes del cultivo de girasol respecto de la campaña anterior. Según apunta el Lic. Jorge Ingaramo, asesor económico de ASAGIR, los menores reintegros a la exportación vigentes, el aumento de las retenciones y la caída de los precios internacionales interrumpieron la recuperación del área girasolera en 2019/20. Como consecuencia de estos tres efectos, el productor argentino emprendió la siembra con un valor esperado que se había reducido en un 23% respecto del ciclo anterior. Esto explica en gran medida la reducción de la superficie implantada en unas 300.000 hectáreas, equivalente a una caída del 16% respecto del área 2018/19.

Si bien todas las provincias líderes en producción de girasol recortaron la superficie sembrada en la campaña, la mayor reducción tuvo lugar en territorio chaqueño donde en 2019/20 se dejaron de sembrar unas 180.000 hectáreas, implicando una caída del 42% respecto del ciclo anterior, según datos del MAGyP. La provincia de Buenos Aires, principal productora de girasol, fue otro territorio que también redujo sensiblemente la siembra que cubrió 79.000 hectáreas menos que el ciclo anterior, contrayéndose en un 9%.

La caída en el área destinada al cultivo del girasol en 2019/20 contribuyó a una disminución en el resultado productivo de una cosecha que totalizó 3,3 millones de toneladas, un 13% por debajo del resultado de la campaña 2018/19. Con esto, el volumen cosechado se ubicó levemente por debajo del promedio de las anteriores 5 campañas. El valor de la producción final de girasol, esta campaña, no sólo se vio disminuido por una caída del área sino también se adiciona a una caída en los rindes. En el mes de abril, en la última etapa de la cosecha de girasol en el país, el rinde nacional de la oleaginosa fue revisado a la baja por menores rindes obtenidos en la región sur – sudoeste de la provincia de Buenos Aires y en La Pampa. No obstante, el rendimiento nacional promedio de 21,1 qq/ha en 2019/20, supera la media de los resultados en las anteriores 5 campañas (20,8 qq/ha).

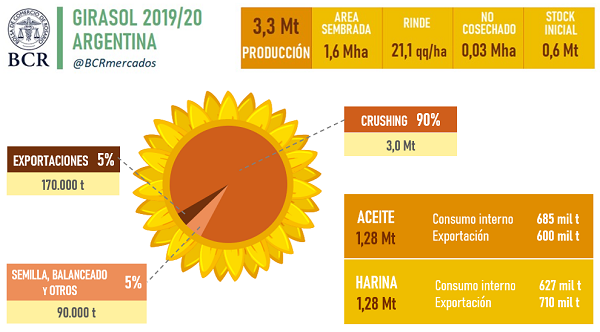

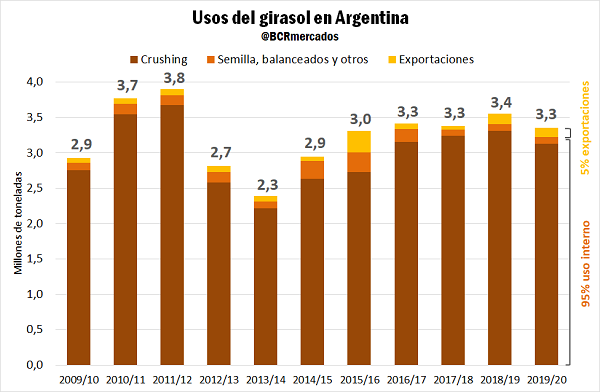

La creación de valor agregado en la cadena del girasol en Argentina no termina en la producción primaria. Por año, el país industrializa, en promedio, más del 90 % de lo que se produce a lo largo y a lo ancho del país. Se espera que esta campaña se industrialicen 3 Mt de girasol y se esperan también exportaciones por 170 mil toneladas de semilla, prácticamente totalizado lo que ya se vendió al exterior a la fecha, según consta en el registro de Declaraciones Juradas de Ventas al Exterior (DJVE). A nivel mundial, se empezaron a ver controles a las exportaciones por parte de países clave que en este caso podrían cambiar el panorama del mercado del girasol. Desde el punto de vista de nuestro país, se puede esperar que este año se incrementen las exportaciones de semilla de girasol debido a que Rusia impuso controles a las exportaciones, lo que puede hacer que se embarque a destinos donde ahora no llega esta materia prima.

La industrialización de la oleaginosa se espera que deje una producción de 1,28 Mt de harinas, expellers y pellets de girasol. Respecto a los usos, para el año 2020 se espera que repunte el consumo interno de girasol en la Argentina y se alcance 627 mil toneladas. La mayor parte de las exportaciones de subproductos de girasol se envían a Europa. Debido a los problemas que afrontan estas economías, producto de la pandemia, y la menor producción local se proyectan menores exportaciones de este subproducto de girasol por un total de 710 mil toneladas. La caída en el valor da cuenta también de los menores envíos que se realizaron en el primer trimestre de 2020.

Por último, se espera una producción de aceite de girasol por un total de 1,28 Mt. A pesar de la fuerte caída en el producto bruto interno de este año se espera que repunte el consumo de aceite de girasol en el país, alcanzando 685 mil toneladas. En los últimos años, en promedio, el 85 % de las exportaciones de aceite de girasol comprendieron aceite en bruto sin refinar a granel. El precio FOB del aceite de girasol de Argentina cayó sensiblemente en lo que va del año 2020, por lo tanto, se espera que ayude a mantener el consumo en el mundo a pesar de la caída del PBI esperada para este año.

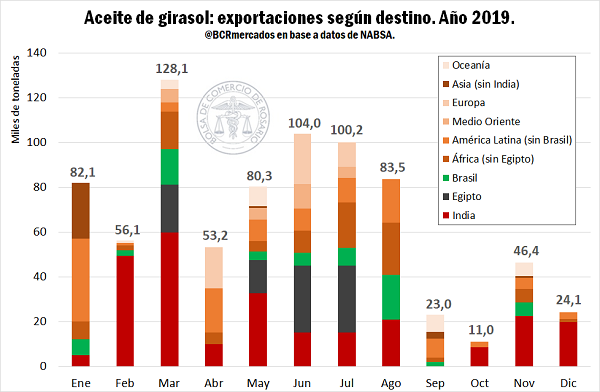

En el año 2019, Argentina despachó aceite de girasol a más de 20 destinos. India fue el principal destino de estos embarques, con una participación de mercado de un tercio. Egipto y Brasil completan el podio de mayores compradores de aceite de girasol en bruto, con participaciones 12% y 9%, respectivamente. El último año, el 54% de las cargas de aceite de girasol partieron de los puertos marítimos del sur de Buenos Aires (Bahía Blanca y Quequén), y el 44% de las terminales del Up-River en el Gran Rosario. El pico de embarques se dio en el mes de marzo, cuando el volumen superó 128.000 toneladas según datos de NABSA. Durante el trimestre Junio/Julio/Agosto también se registraron altos volúmenes de exportación de aceite.

En contraste con lo ocurrido en 2019, el año 2020 se inició con un ritmo de embarques menor. En los primeros cuatro meses del año en curso apenas se embarcaron 128.265 toneladas de aceite, menos de la mitad de lo despachado en el primer cuatrimestre de 2019 (319.565 toneladas). El grueso de los embarques de 2020 tuvo lugar en abril, cuando en un mes los despachos igualaron las cargas de los anteriores tres meses combinados. Se espera entonces que el repunte en la actividad exportadora continúe acentuándose en los próximos meses, con un desplazamiento del pico exportador hacia la mitad del año calendario 2020.

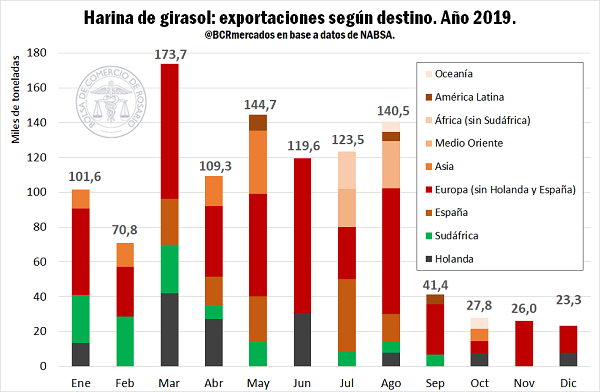

En el caso de los embarques de harina y pellets, en 2019 los puertos del Up-River (terminales de San Lorenzo y Ramallo) tuvieron mayor participación que los puertos de Bahía Blanca y Quequén. El 65% de la mercadería se despachó desde los puertos fluviales y el 35% restante desde el sur de Buenos Aires. Los mercados de exportación para harina y pellets presentan menos concentración que los del aceite; siendo los principales clientes Holanda (12%), Sudáfrica (11%) y España (11%). Si se comparan los embarques durante los primeros cuatro meses de 2020 con los de igual período del año anterior se observa, de forma similar a lo sucedido con el aceite, una importante caída interanual en este caso del orden del 70%.