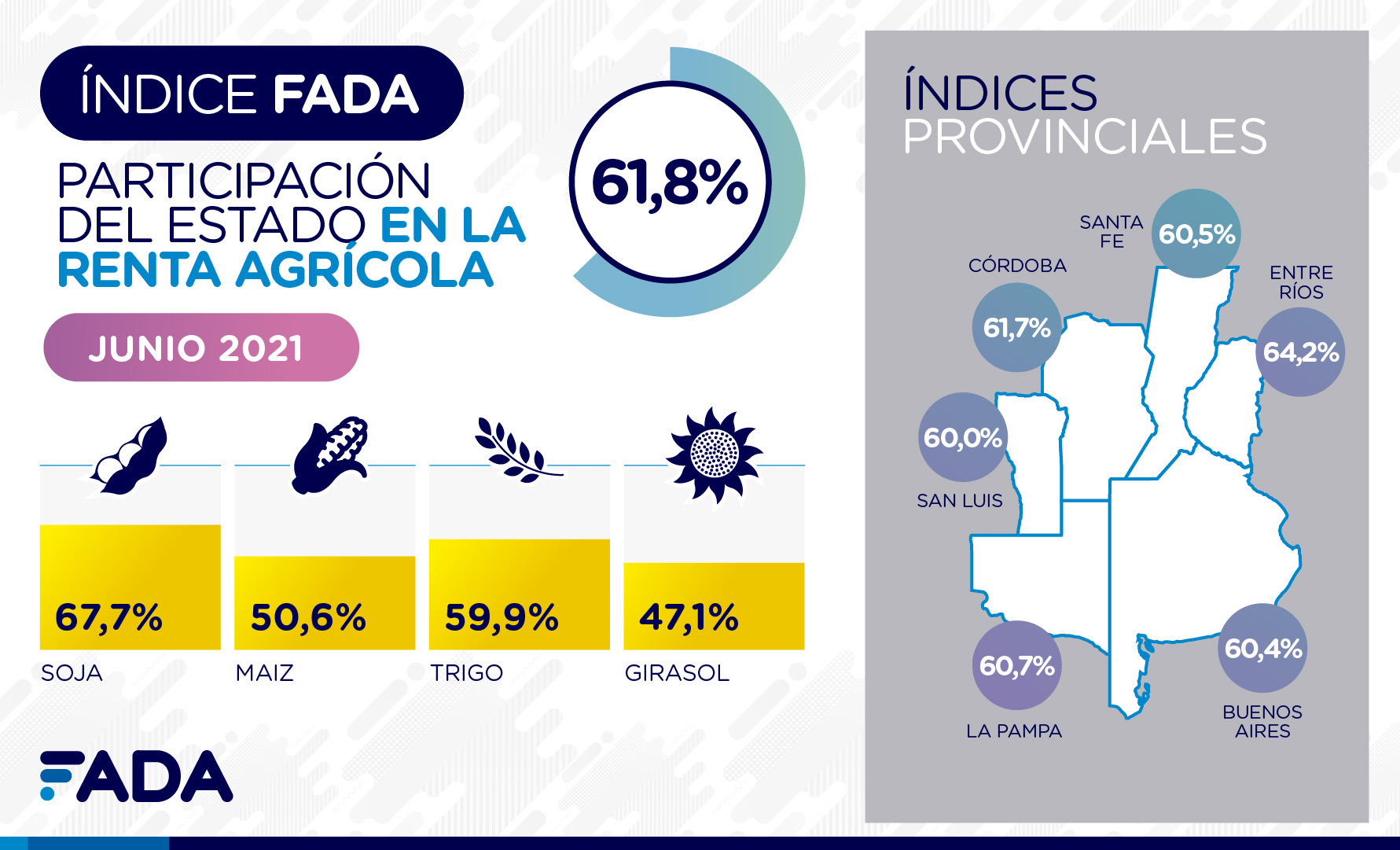

FADA (Fundación Agropecuaria para el Desarrollo de Argentina) publicó la medición trimestral que indica cuánto de lo que produce el campo se lo queda el Estado en impuestos. En junio 2021 se registró que 61,8% de la renta agrícola queda en los distintos niveles de gobierno.

“En otras palabras: el productor en el campo vende su cosecha, a eso le resta los costos que tuvo para producirla. Una vez hecha esa cuenta, valor de la producción menos los costos, supongamos que da $100, de esos $100 el Estado se queda con $61,80 entre impuestos nacionales, provinciales y municipales”, explicó David Miazzo, Economista Jefe de FADA.

Esta medición es un promedio ponderado de cultivos a nivel nacional, pero el estudio también muestra cómo se da en distintos cultivos. Así, detalla que la participación del Estado en soja es del 67,7%, maíz 50,6%, trigo 59,9% y girasol 47,1%.

¿Federalismo fiscal?

“Cuando hacemos este trabajo siempre llegamos a la misma conclusión: el esquema de impuestos argentino para el campo es, por lo menos, contradictorio. Una actividad que se realiza en todo el país, que está arraigada regionalmente a lo largo y ancho de la Argentina, tiene dos tercios de los impuestos que son nacionales y que no vuelven a las provincias de origen, entonces hay que preguntarse, ¿Eso es federalismo fiscal?”, se preguntó Miazzo. Los derechos de exportación impactan negativamente sobre el federalismo de tres formas: incrementan los recursos no coparticipables, reducen los coparticipables por reducción del impuesto a las ganancias y, finalmente, porque son recursos que salen de las zonas productivas.

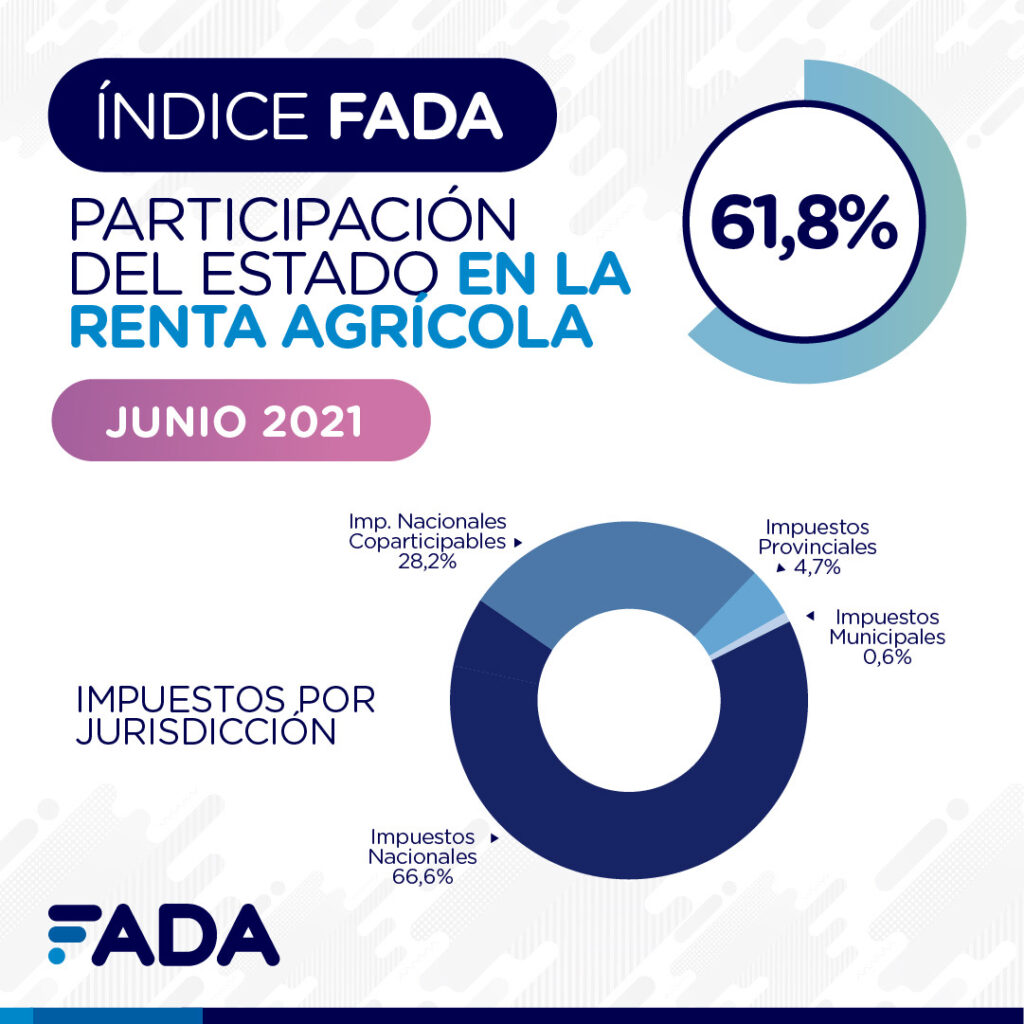

El 61,8% de participación del Estado está compuesto por impuestos nacionales, provinciales y municipales algunos coparticipables y otros no. De los tributos que afronta una hectárea agrícola, el 66,6% son impuestos nacionales no coparticipables, mayormente derechos de exportación, a lo que se suma el impuesto a los créditos y débitos bancarios.

Los impuestos coparticipables entre Nación y las provincias representan el 28,2%. Acá están principalmente el impuesto a las ganancias (neto del impuesto a los créditos y débitos) y los saldos técnicos de IVA.

Los impuestos provinciales explican el 4,7% de los impuestos totales. Por último, los impuestos municipales representan el 0,6% de los impuestos en el Índice FADA promedio nacional. En provincias que cobran estos impuestos, la participación es mayor. El componente central de estos impuestos municipales son las tasas viales o las guías cerealeras, de acuerdo a la provincia.

Índices Provinciales

El índice FADA en Córdoba registra un 61,7%, Buenos Aires 60,4%, Santa Fe 60,5%, La Pampa 60,7%, Entre Ríos 64,2% y San Luis 60%.

En todas las provincias analizadas se paga impuesto inmobiliario rural e impuesto a los sellos para la compraventa de granos. En Buenos Aires, Entre Ríos, La Pampa y San Luis se pagan Ingresos Brutos con distintas alícuotas. En Córdoba y Santa Fe la actividad está exenta.

“Acá tenemos otra situación desfavorable para la actividad porque el pacto fiscal entre Nación y provincias contenía el compromiso de las provincias de llevar ingresos brutos gradualmente al 0%, pero esta baja fue suspendida con la cancelación del Pacto Fiscal”, aclaró Pisani Claro.

San Luis y La Pampa tienen impuestos al estilo de aduanas internas. Buenos Aires y Santa Fe tienen tasas municipales, mientras que La Pampa tiene las guías cerealeras. Córdoba, San Luis y Entre Ríos no tienen imposiciones a nivel local. “Vale resaltar que esto no sólo depende de la decisión de los propios municipios sino del ordenamiento normativo en cuanto a lo territorial. Por ejemplo, en Provincia de Buenos Aires un municipio/partido tiene jurisdicción sobre las áreas rurales y coexisten caminos rurales municipales y provinciales, mientras que, en Córdoba, dentro de un departamento hay muchos municipios, pero estos no tienen jurisdicción sobre las áreas rurales, sólo sobre el ejido urbano”, explicó la economista.

Ver informe completo